Що відбувається з НБУ і куди вкладати гроші

Весь минулий тиждень країна спостерігала за скандалом з приводу ролі нинішнього керівництва НБУ у знищенні фінансової системи, передає Корупція Маркет

Пристрасті розгорілися неабиякі і затьмарили навіть передвиборчі баталії Трампа і Клінтон. Виграти конкуренцію з останніми непросто, адже більшість українців вважає, що саме американський президент повинен подбати про їх долі. Звинувачень на адресу НБУ було багато, словесних пасажів на захист регулятора теж достатньо. Кожна з сторін, а їх у цій сутичці чимало, адже у кожної свій інтерес, провела гучну PR-кампанію, випустила пар і заявила про себе. Скрипучий несмазанный вооз української фінансової системи, на жаль, залишився там же, де і був. Про це у своєму блозі на сайті "Новий час" пишетпреподаватель курсу Фінанси Единбурзької бізнес-школи у Східній Європі, партнер Kompan Consulting Іван Компан.

Важко уявити, що було б з американськими фінансовими ринками, якщо б на голову Джанет Еллен, глави Федеральної Резервної Системи (ФРС), вилили таку ж кількість помиїв, як на керівництво НБУ. Реакція українських фінансових «ринків» була нульовою. Повна тиша і спокій свідчать або про їх стійкості і непохитності, або їх передчасну кончину. Ну і, як варіант, про те, що не існує такого гріха, який викликав би справжнє обурення у звичайного українця. Вся бруд навколо регулятора – це «business as usual».

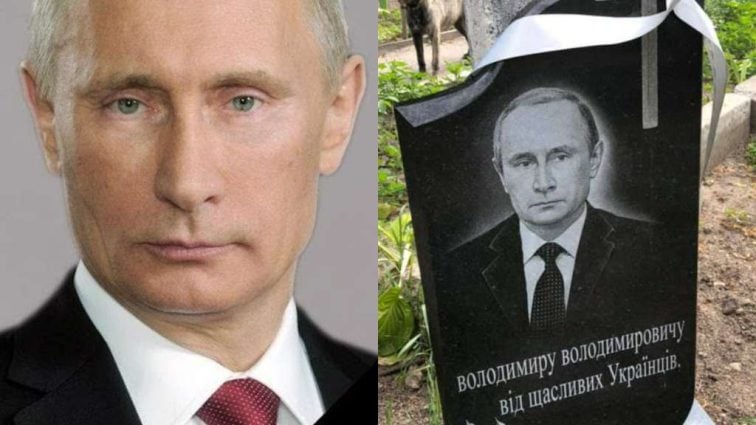

Винен НБУ, винен тільки НБУ або хто, взагалі, винен, – важливе питання. Добре б коли-то знайти хоч якийсь розумний відповідь, крім традиційного «в країні війна і у всьому винен Путін»! Путін, звичайно, винен, але хто ж крім нього повинен відповідати за те, що відбувається в Україні!

На розвинених ринках теж неспокійно і не тільки пересічні українці обурюються діями центрального банку. Багато професіоналів незадоволені політикою «пом'якшення» і вважають її дорогою в нікуди. Чудовими прикладами «ефективності» від'ємних процентних ставок служать економіки Японії та Швейцарії – зниження темпів економічного зростання і падіння фондових ринків, відповідно, на 10% і 11%, з початку року.

Багато впливові інвестори вважають, що економіка США теж рухається в бік рецесії і, швидше за все, уповільнення настане найближчі 12 місяців. На це вказують бізнес-цикли і той факт, що починаючи з 1910 року за кожним президентським правлінням, яке тривало два терміни поспіль, слід було уповільнення економіки. З одного боку, це не підтверджується спредом прибутковості корпоративних облігацій, основним індикатором, який використовує ФРС. Його поточні значення вказують, що ймовірність уповільнення економіки в наступному році становить лише 12%. З іншого боку, такі авторитети, як Савита Субраманіан, головний стратег Bank of America; легендарний Білл Грос, з Janus Capital, і багато інші впливові американські інвестори вважають, що ймовірність рецесії дуже висока.

З урахуванням обставин, на їхню думку, найближчим часом найцікавішими активами для інвестування будуть золото та американський долар. Якщо економіка сповільниться, то центральні банки будуть намагатися стимулювати зростання, друкуючи гроші і продовжуючи знижувати ставки. Звичайно, це зіграє на руку золоту. Якщо прогнози виправдаються, то, на думку багатьох, ціна на золото може подвоїтися.

На користь зміцнення долара щодо євро і інших валют говорять такі фактори, як, по-перше, непроста ситуація в європейських банках. Недавні проблеми Deutsche Bank можуть бути тільки початком чогось більшого. Якщо непроста ситуація з італійськими та іспанськими банками розвинеться в масштабний європейський банківський криза, то інвестори, звичайно ж, виберуть долар слабшає євро. Також, на користь долара кажуть технічні індикатори. Традиційно, долар виглядає привабливо на тлі зростання тримісячного доларового Libor. За останні 12 місяців Libor зріс з 0.31% до 0.88%. На думку окремих інвесторів євро може впасти до 75 центів за долар, близько 32%, в порівнянні з сьогоднішніми котируваннями.

Важко сказати, чи мають рацію впливові інвестори чи ні, і чи варто беззастережно слідувати їх рекомендаціям, але міркувати про ринках, золоті, Libor і доларах, безумовно, цікавіше, ніж копатися в не дуже чистій білизні НБУ. Чи збудуться прогнози, покаже життя. Ну, а поки можемо радіти, що в України є вже цілих два схожості з розвиненими ринками: бажання інвестувати в долари і невдоволення діями центрального банку. Це досягнення! Розвиваємося!

Політика конфіденційності | Правила використання